Břidlicový plyn: USA a Evropa

Břidlicový plyn je jedním z nejpopulárnějších témat dneška. Hodně již bylo řečeno a spousta odborných prací byla napsána. V myslích spotřebitelů je břidlicový plyn srovnáván se zemním plynem. Všichni věří, že těžba a využívání břidlicového plynu přinese levnější energii, vytvoří nová pracovní místa a pomůže snížit emise uhlíku. Jaká je realita, co rozvoj těžby přinesl a komu?

Podle studie poradenské společnosti IHS Cera vedl břidlicový boom (za rok 2012) ke vzniku 2,1 milionu pracovních míst, přinesl 75 miliard dolarů v podobě daňových příjmů a zvýšil roční příjem každé domácnosti o 1 200 dolarů. Spojené státy vydělaly na efektu „břidlicové ropy a plynu“ hned dvakrát. Obnovená činnost ropného průmyslu podpořila hospodářství a díky zvýšení těžby plynu se výrazně snížila jeho cena: za čtyři roky šestinásobně. Pro energeticky náročná odvětví to znamená obrovskou konkurenční výhodu, která ve Spojených státech znovu nastartovala industrializaci. Hypotéza, že severoamerický kontinent by mohl být na konci tohoto desetiletí energeticky nezávislý, je dnes velice pravděpodobná. [1]

Levné uhlí v Evropě díky břidlicovému plynu v USA

Ceny uhlí, které výrazně klesly, přispěly k upřednostňování výroby elektřiny v uhelných elektrárnách před plynovým elektrárnám, vlídnějším k životnímu prostředí. Právě Evropané kladli v uplynulých letech důraz především na snížení emisí uhlíku v ovzduší. Podle průzkumu (2009, Pew Research) Němci považovali za vážný problém emise uhlíku v 52 procentech dotazovaných, kdežto Američané pouze v 37 procentech. A tak Evropané chtě nechtě musí akceptovat párování výroby elektřiny v uhelných elektrárnách s výrobou obnovitelnými zdroji. Plynové elektrárny jsou odstavovány.

The Economist k tématu poznamenává: Koncerny jsou tak nuceny uzavírat plynové a některé uhelné elektrárny. Spolu s politicky rozhodnutým uzavíráním jaderných elektráren to může ohrozit budoucí dodávky elektřiny. Elektrárenské podniky totiž nebudou mít peníze na investice do modernizace výroby a do nových sítí, bez nichž se další expanze obnovitelných zdrojů neobejde. [3]

Zdá se, že návrat k výrobě elektřiny v plynových elektrárnách je obtížný. David Bross, analytik ze Sociate Generale se zabýval myšlenkou, co by muselo nastat, aby došlo k obnovení provozu plynových elektráren. Uvedl, že pro návrat zpět k plynu by se musely ceny uhlí zvýšit o 70 %, ceny povolenek by se musely zdvojnásobit a dosáhnout ceny 13 EUR/t uhlíku a ceny plynu by měly klesnout o 40 %. [4]

Naproti tomu v USA přesáhla výroba elektřiny v plynových elektrárnách 39% podíl na energetickém mixu. Naopak podíl elektřiny z uhelných elektráren v USA klesl pod 30 %. To nutí uhelné společnosti využívat pouze těch uhelných dolů, kde je nejrentabilnější těžba, tedy převážně povrchové těžby a kde cena uhlí je konkurenceschopná. Z dnešního pohledu se ale zdá, že určitý podíl uhelných elektráren zůstane, protože není na obzoru na rozdíl od břidlicového plynu jeho zdražení. V letech 1990 až 2013 na růstu výroby elektřiny v USA se plyn podílel 71 %, větrná energie 14 % a solární energie 1 %. [4]

Energeticky náročný průmyslu v Evropě a americký břidlicový plyn

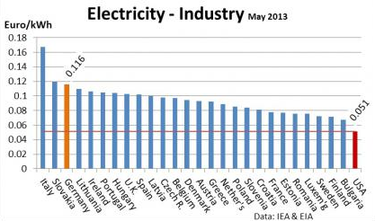

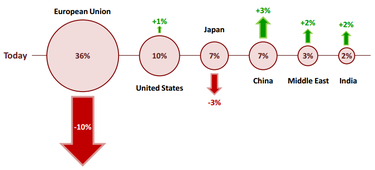

Evropské výrobce v souvislosti s konkurencí v USA znepokojují dvě věci. V první řadě je to levný plyn v USA, který má za následek tamější menší výrobní náklady. Týká se to především energeticky náročné výroby, která v Evropě představuje 36% celosvětový podíl, kdežto ve Spojených státech pouze 10%. Za druhé export zkapalněného plynu do Asie (cena plynu je čtyřikrát vyšší než v USA), kde by se ceny mohly snížit, a tím by se mohla zvýšit konkurenceschopnost tamějších výrobců. Lákadlo levné energie a i surovin vábí zahraniční koncerny k novým investicím. Podle listu The Economist od roku 2011 USA přilákaly 128 energeticky hladovějících koncernů s výší investic 114 mld. dolarů. Nedávno zveřejnilo své záměry dalších 19 firem, mezi nimi například norský výrobce umělých hnojiv Yara, německý BASF, US Steel, Alcoa nebo u nás známý Arcelor Mittal. Jedná se o výroby s vysokou energetickou náročností, jako jsou hutě, cementárny, gumárny a chemičky. [2]

Obr. 2: Globální podíl na exportu energeticky intenzivního zboží. Podíl poroste v USA a v rozvíjejících zemích. Naopak Evropa a Japonsko sníží svůj podíl. (Zdroj: IEA)

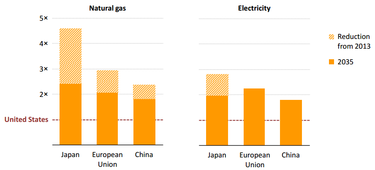

Obr. 3: Podíl průmyslových cen plynu a elektřiny k cenám v USA. Rozdíly v cenách se sice snižují, ale i v roce 2035 zůstanou velké. (Zdroj: IAE)

Evropa není USA

Nikdo dnes nemá v Evropě představu, jaký je reálný potenciál Evropy. Odhady se opírají o suroviny přítomné pod povrchem, a nikoliv o ty, které by bylo možné vytěžit za přijatelnou cenu. Jde o to, s jakým ziskem by mohla být ložiska vytěžena, tedy zda cena takto získaného plynu by byla konkurenceschopná s cenami zemního plynu na trhu. I kdyby těžba byla rentabilní, pak je nutno přihlížet k tržnímu podílu, zda by tento podíl ovlivnil ceny na trhu. Vzhledem k tomu, že snahou EU je mít jednotný energetický trhu, pak by se podíl na trhu měřil v rámci Evropské unie. Při tom jsou zde různé země s rozdílným přístupem k těžbě. Na jedné straně Polsko, Velká Británie či pobaltské státy a na straně druhé Francie či Španělsko. Podle některých odhadů by podíl těžby břidlicového plynu v Evropě mohl dosáhnout až 5 procent, podíl břidlicového plynu v USA činí ale asi 56 procent. [1]

Dalším nesrovnatelným hlediskem je snadnost těžby v USA. Mezi nimi bych chtěl zdůraznit především rozdílnost právního prostředí. Občané USA jsou vlastníky pozemků, a tak mají finanční zájem na tom, aby podepsali s těžební společností smlouvu. Pro USA hovoří volná prostranství, velký počet uskutečněných vrtů (více než 200 tisíc), či přítomnost velkého ropného a plynárenské průmyslu. Naproti tomu v Evropě jsou slyšitelní odpůrci těžby, těžební společnosti se musí potýkat s nedostatečnou infrastrukturou či administrativními překážkami (Polsko).

Dovoz plynu z USA moc nepomůže

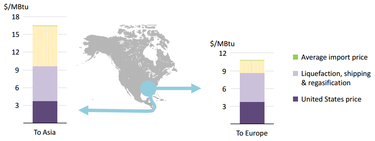

Obr. 4: Ekonomika vývozu amerického břidlicového plynu (současné ceny). Nové dodávky zahýbou s globálními cenami, nebudou ale stejné. (Zdroj: IEA)

Americký trh s plynem je velmi uzavřený, to znamená, že zatím jsou možnosti vyvézt plyn do zahraničí velmi omezené. Díky uzavřenosti trhu a tamní konkurenci dosahují ceny plynu nízké úrovně. Konkurenční boj nutí těžaře prodávat plyn s minimálním ziskem. Otázka je, co udělá s cenami jeho vývoz. Vývoz postupně se stává realitou, hlavní cílová destinace však není Evropa, ale Asie, kde jsou ceny vyšší než v Evropě. Tedy zdá se, že limitujícím prvkem pro jeho rozšíření v Evropě bude jeho cena včetně nákladů na zkapalnění a dopravu. Uplyne ještě spousta času, než se americký plyn bude moci stát konkurentem stávajících dodavatelů v Evropě, pokud se vůbec tak stane. Hlavním konkurentem pro něj by byl ruský Gasprom a norský Statoil, protože Evropa je napojena na jejich plynovody. Na druhou stranu přibývá v Evropě americkému plynu konkurence, například v podobě zkapalněného plynu z Jamalu, dodavaného ruským koncernem Novatek.

Zdroje informací

- [1]: http://www.presseurop.eu/cs/content/article/4223941-zadna-revoluce-se-v-evrope-nekona

- [2]: http://www.naturalgaseurope.com/energiewende-shale-gas

- [3]: http://www.naturalgaseurope.com/shale-gas-the-solution-to-the-energy-dilemma

- [4]: http://www.naturalgaseurope.com/north-american-gas-forum-gas-fired-power-generation