Ruský plyn neznamená jen Gazprom

Obchod se zemním plynem prochází významnou změnou, díky zkapalněnému zemnímu plynu se stává čím dál tím víc globálnějším. Jak na tento vývoj reaguje dosud největší producent na světě, Rusko? Co dělá konkurence Gazpromu, společnost Novatek? Co plánuje, jak čelí sankcím ze strany USA?

Zemní plyn v souvislosti s událostmi na Ukrajině je častým námětem komentářů. V nich je někdy zmiňováno Rusko, jindy zase Gazprom. Je pravda, že záměna slov Rusko a Gazprom byla namístě, protože až do prosince minulého roku byl Gazprom jediným subjektem, který byl oprávněn zemní plyn vyvážet a obchodovat s ním v zahraničí. Toto období právě v prosinci skončilo liberalizací vývozu ruského zkapalněného zemního plynu (LNG).

Liberalizace obchodu s LNG pro ruské firmy byla vynucena vývojem trhu s plynem ve světě a také situací na domácím ruském trhu. Z pohledu zahraničí ruský vývoz LNG představuje pouze 4,5 procenta světového obchodu (10 mil. tun/rok = asi 14 mld. m3/rok). Výstavba terminálů je tak hnána snahou aktivně se podílet na novém přerozdělování trhu ve světě, zejména v Asii. Věc spěchá, protože ani konkurence nespí a je třeba se dostat na trhy v Asii dřív, než se tam dostanou jiní a realizovatelné ceny plynu se sníží.

V Rusku pracují na projektech LNG hned tři společnosti: Novatek, Gazprom a Rosneft. Nejedná se však podle Rusů o konkurenční boj, protože asijský trh přijme mnohem více LNG, než jsou všechny tyto firmy schopny v blízké budoucnosti dodat. Podle vyjádření šéfa společnosti Novatek Leonida Michelsona na Světovém obchodním fóru v Davosu je ruským cílem dostat se během deseti let na úroveň produkce světové jedničky v LNG, kterou je nyní Katar. Vývoz LNG by podle něj mohl snížit závislost Ruska na evropském trhu. Ruské představy jsou produkovat 80 mil. t/rok (112 mld. m3/rok).

Z hlediska domácího trhu je pro nového alternativního těžaře těžké se soustředit jen na domácí trh, protože díky nízkým cenám a náročným podmínkám těžby v Arktidě by byla dosahována nižší ziskovost. Uvádí se, že ceny plynu pro ruské domácnosti jsou čtyřikrát nižší než ceny, za které se ruský plyn prodává do Evropy. Ruské domácnosti mají však výrazně nižší ceny než firmy.

Novatek, kdo je to?

Novatek je největším ruským nezávislým dodavatelem zemního plynu. Společnost se zabývá průzkumem, výrobou, zpracováním a obchodováním se zemním plynem a kapalnými uhlovodíky. Vlastní 32 licencí na průzkum a produkci uhlovodíků v jamal-něnecké autonomní oblasti.

V současné době těží zemní plyn, plynový kondenzát a oleje na 10 polích. Plynové kondenzáty stabilizuje purovský závod a stabilní plynový kondenzát je poté po železnici odesílán ke zpracování v baltickém přístavu u Petrohradu Ust-Luga (3795 km) nebo do přístavu v Bílém moři Vitino (4178 km). Ve firemní strategii je ale preferována Ust-Luga, kvůli menší přepravní vzdálenosti a také kvůli tamějšímu rozsáhlému sortimentu výroby.

NOVATEK patří mezi pět největších společností v celosvětovém měřítku z hlediska prokázaných zásob zemního plynu. Nelze se na něj dívat jen jako na jednu z mnoha těžařských firem, těžbou a zásobami je nebo bude stejně významný hráč jako je například Norsko či Alžír (když pominu jeho jedny z největších světových zásob břidlicového plynu).

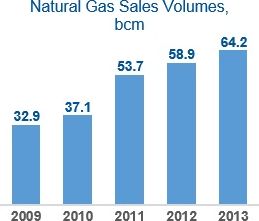

Graf 1: Vývoj prodeje zemního plynu v posledních pěti letech v mld. m3 společnosti Novatek

| Rok | 2 008 | 2 009 | 2 010 | 2 011 | 2 012 | 2 013 |

|---|---|---|---|---|---|---|

| Prokázané rezervy [mld. m3] | 690 | 967 | 1 144 | 1 321 | 1 758 | 1 740 |

| Odhadované a prokázané rezervy [mld. m3] | 1 017 | 1 462 | 1 840 | 2 108 | 3 106 | 3 125 |

Jamalsko-něnecká oblast je největším nalezištěm na světě. Těží se zde 90 % ruské produkce a 17 % světové.

Těžba zemního plynu Novateku v roce 2013 činila 62,22 mld. m3, který byl prodáván na domácím trh. Přitom Rusko v roce 2012 vytěžilo 629 mld. m3, vyvezlo 195 mld. m3, a tak pro domácí spotřebu zůstalo 434 mld. m3 (EIA), z toho tržní podíl Novateku byl zhruba 14 %. Společnost se soustředí především na koncové zákazníky od paroplynových elektráren až po domácnosti.

Terminál LNG

Pro Novatek je prakticky jediným řešení jak se dostat na zahraniční trhy ve větším měřítku (bez Gazpromu jako prostředníka) vybudování terminálu LNG. V prosinci 2013 bylo schváleno investiční rozhodnutí vybudovat terminál LNG o celkové kapacitě 16,5 mil. tun ročně (asi 24 mld. m3 /rok). Terminál se má nacházet na Jižním tambejském poli s odhadovanými rezervami o výši 927 mld. m3 plynu. Terminál se má skládat ze tří totožných linek, každá o kapacitě 5,5 mil. tun za rok. První linka má být uvedena do provozu v roce 2016 a celkové kapacity by mělo být dosaženo v roce 2018.

Celková investice má dosáhnout 27 mld. USD. Investory jsou z 60 % Novatek, 20 % francouzský Total a rovněž 20% podíl vlastní čínská CNPC. Nyní se objevují zprávy, že by Novatek chtěl prodat 9 až 10 % svého podílu v terminálu.

Obr. 2: Tanker ledoborec (Zdroj: Novatek.ru)

Unikátní je zakázka na stavbu tankerů, jedná se o 16 plavidel, každé o kapacitě 160 000 m3 plynu schopných překonat i 2,1 metru silnou ledovou vrstvu. Naplnění jednoho tankeru má trvat pouhých 36 hodin a bude schopen přepravovat plyn až do venkovní teploty −50 °C. Zakázku na stavbu lodí získala korejská loděnice Daewoo, každá loď bude stát 367 mil. USD. Doprava do Číny má trvat čtyři až osm týdnů podle klimatických podmínek.

Strategie prodeje počítá s dodávkami na základě dlouhodobých kontraktů i na spotové trhy. Např. v roce 2012 proběhla informace o uzavření kontraktu s německým EnBW – také u nás známý eYello na dodávku 2 mld. m3 ročně (2,8 mld. m3/rok). Je uzavřen kontrakt na dodávku 2,5 mil. tun ročně (3,5 mld. m3/rok) do Španělska (smlouva s Gas Natrual Fenosa) a do belgického Fluxys terminal v Zeebrugge. Dodávky do Evropy mají pro Novatek tu výhodu, že se jedná o přepravu na menší vzdálenost bez přerušení, a to i v době, kdy cesta do Asie nebude splavná.

V květnu je plánovaná cesta Putina do Číny a při té příležitosti by měl být podepsán kontrakt na dodávku 3 mil. tun LNG ročně (4,2 mld. m3/rok).

Novatek vidí jako svůj nejdůležitější trh ten asijský. Představitelé společnosti tvrdí, že jsou schopni nabídnout ceny, které jsou srovnatelné s cenami plynu z USA.

Vlastnická struktura

Společnost Novatek byla založena v roce 1994 pod původním názvem Novafininvest miliardářem, obchodníkem s ropou Genadijem Timošenkem. Hlavním akcionářem je společnost sídlící v Lucembursku Volga Group, ovládaná právě Timošenkem s 20,77% podílem. 10% podíl má Gazprom a 9,4 % akcií vlastní Gazprombank (vlastníkem je společnost Itera). V roce 2013 koupil francouzský Total 16% podíl. Akcie Novateku jsou obchodovány na londýnské i moskevské burze.

O obchody s LNG se má starat obchodní společnost Gunvor sídlící ve švýcarské Ženevě, založena rovněž Timošenkem.

Vliv sankcí na společnost

Jak už to bývá, sankce se dotknou jen některých obchodníků s plynem v Rusku. Sankce USA jsou namířeny právě proti Novateku a naopak Gazpromu se ani nedotknou (když neberu v úvahu oslabení kurzu rublu). Postiženým je ropný miliardář Timošenko jako spojenec Putina, který na jejich základě byl nucen prodat svůj podíl v obchodní společnosti Gunvor.

Na základě přijatých sankcí se akcie Novateku krátce po vyhlášení propadly o 12 %, ale postupem času se dostávají na původní hodnotu.

Americká úvěrová banka Ex-In Bank pozastavila posuzování úvěru pro Novatek (1,7 mld. USD), to naopak vyvolalo pozitivní reakce u čínských investorů.

Závěr

V současné době dodává LNG pouze terminál Sachalin II (Gazprom, Shell) o kapacitě asi 10 mil. t/rok (asi 14 mld. m3/rok), připravuje se však jeho rozšíření na kapacitu 15 mil. t/rok (21 mld. m3/rok). Dalším projektem Gazpromu s japonskými společnostmi je terminál ve Vladivostoku s kapacitou 3 × 5 mil. t/rok (21 mld. m3/rok). Rossneft spolu s ExxonMobile budují na Sachalinu terminál s kapacitou 5 mil. t/rok (7 mld. m3/rok).

Naopak projekty dříve zamýšlené pro export LNG do USA Štokman a Pečora v Barentsově moři asi ve změněné situaci nenaleznou investory.

Poslední dobou se objevují též úvahy o výstavbě terminálu poblíž Petrohradu Ust-Luga s kapacitou 10 mil. m3/rok (14 mld. m3/rok).

Z popisu plyne, že cílem ruských dodávek je především Asie, i když strategie Novateku a již uzavřené smlouvy počítají s dodávkami do Evropy, bude se jednat měřeno v celoevropském kontextu o malé množství, které nebude mít podstatný vliv na to, aby díky LNG hrálo Rusko v Evropě důležitou roli. Vzhledem k tomu, že Gazprom se soustředí v Evropě na dodávku plynu plynovody, se nezdá, že by se na závislosti Ruska na Evropě v nadcházejících letech něco změnilo.

Zdroje

www.reuters.com, www.novatek.ru, www.gazprom.com, www.bloomberg.com.