Ekonomické parametry (ne)investice do kombinované výroby elektřiny a tepla

V poradenské praxi se poměrně často setkáváme se situacemi, kdy investor nerealizuje doporučená opatření, která podle standardních ekonomických hodnocení vykazují optimální ekonomický přínos. Tento příspěvek si klade za cíl na příkladu zvažování investice do mikrokogeneračního zařízení ukázat, jaké faktory mohou investora ovlivnit. Jeho rozhodování se tak může výrazně lišit od doporučení technickoekonomické optimalizace a obvyklého vyhodnocování diskontovaných peněžních toků.

I. Úvod

Mikrokogenerace, tedy kombinovaná výroba elektřiny a tepla v jednotkách o elektrickém výkonu do cca 50 kW, je jedním z řešení pro decentralizované energetické systémy a je zvažována jako jeden z pilířů budoucích inteligentních sítí. Výhodou kombinované výroby tepla a elektřiny (KVET) je významná úspora primárních energetických zdrojů ve srovnání s oddělenou výrobou obou produktů [1]. KVET je běžná v rozsáhlých systémech o tepelných výkonech v řádu desítek až stovek MW, či v aplikacích střední velikosti o instalovaných tepelných výkonech ve stovkách kW či jednotkách MW, jako je např. vytápění sídlišť. Aplikace nejmenšího rozsahu pro jednotlivé objekty s tepelnými výkony v desítkách kW se vyskytují sporadicky, realizace takových projektů zřejmě stojí před mnoha překážkami, přestože na trhu jsou mnohé technologie pro mikrokogenerace k dispozici. [1]–[3]

Literatura může poskytnout příklady různých jednotek pro KVET [4] s jejich nominálními a provozními parametry. Práce jsou velmi užitečné pro globální hodnocení úspor primárních energetických zdrojů, zlepšení energetických transformací nebo hodnocení úspor emisí CO2. Nicméně říkají jen velmi málo o praktické využitelnosti těchto systémů. Abychom se k tomu přiblížili, práce jako [5] poskytuje konkrétní provozní parametry reálných systémů. Velmi časté jsou práce obdobné k [6], které porovnávají normalizované nebo jednotkové náklady na energie. Žádná z těchto činností však neodráží skutečná rozhodnutí o instalaci těchto systémů ze strany investorů.

II. Přístup investorů k individuálnímu zásobování energiemi

Odborná literatura poskytuje mnoho užitečných informací, obvykle však nikoliv motivy investorů, kteří v praxi financují instalace těchto systémů. Jedním ze specifik investorů do individuálních mikrokogeneračních systémů, na které výzkumné práce obvykle zapomínají, je, že obvykle nemají hluboké znalosti z oblasti energetických systémů. Jde zejména o vlastníky nebo správce obytných, administrativních nebo malých průmyslových budov. Globální environmentální nebo sociální informace mají velmi omezený dopad na jejich rozhodování. Mnohem větší význam mají:

- Stavy dodávek energie, podíl energetických nákladů na celkových provozních nákladech investora, dostupné finanční prostředky (odrážející jejich zdroje) a vnímané problémy (nemusí nutně odrážet skutečné problémy).

- Dostupnost a cena paliv v konkrétním místě a v daném čase.

- Kapacita a typ připojení k elektrické síti.

- Prostorová omezení pro instalaci nových technologií.

- Legislativní omezení při umísťování nových staveb, ochrana životního prostředí atd.

- Maximální výše investice, kterou investor je ochoten zaplatit bez ohledu na provozní efektivitu teoreticky optimální investice.

- Zamýšlený plán budoucího rozvoje podnikání investora, resp. kolize investice s celkovým plánem investičního/podnikatelského celku.

Z naší poradenské praxe vyplývá, že je jen zřídka implementován případ založený na technické a ekonomické optimalizaci pro diskontovaný1 peněžní tok (DCF) nebo čistou současnou hodnotu (NPV). Spíše se ukazují následující kategorie uvažování investora:

- Citlivost na CAPEX2, necitlivost na OPEX3.

- Hledání „optimálního“ výkonu, vyvažování CAPEX a OPEX.

- Necitlivý na CAPEX, citlivý na OPEX.

Investor citlivý na CAPEX je konzervativní, usiluje o minimalizaci rizika, nebo je omezen v disponibilních finančních zdrojích. V takovém případě je cílem minimalizovat tyto náklady a konečné rozhodnutí je založeno na nejnižším CAPEX při dostatečném zajištění energetických potřeb a jen malém vlivu výše OPEX.

Oproti tomu existuje skupina investorů, která je na CAPEX méně citlivá. Příkladem jsou veřejné a vládní instituce, které obvykle využívají pro svou investici státem alokované finanční prostředky nebo granty. Do rozhodování tak vstupují i další faktory, zejména environmentálního nebo sociálního typu, popřípadě faktory ovlivňující míru OPEX. Každý přímý pokles OPEX je pak velmi atraktivní.

Když investor hledá optimální ekonomické parametry (což často nedělá a zvolí přímo možnost s nejnižšími CAPEX), jeho přístup bude více připomínat „učebnicové“ vyhledávání optima s kritérii podle vlastního výběru. Klíčové z těchto parametrů obvykle reflektují:

- Stav firmy (začátek, rozvoj, stagnace atd.) a její strategii.

- Dostupné metody a možnosti financování a na disponibilních prostředcích.

- Charakter rozhodovacího činitele (averze k riziku).

- Metodiku pro řízení rizik investic.

- Vlastnosti specifické pro danou oblast podnikání.

- Stanovení hodnotících kritérií (odpis, časový rozsah, diskontní sazba).

- Důvěru vůči dodavateli řešení.

Dokonce i při hodnocení investice se stejnými technickými a kapitálovými parametry a se zohledněním výše uvedených kritérií mohou mít dva investoři opačný názor na její realizaci. Z toho vyplývá, že v obecném případě není možné sestavit ekonomické hodnocení, které by zahrnulo všechny parametry hodnocení ze všech myslitelných hledisek a tedy určit, zda je daná technologie nebo řešení v daném oboru vhodné, nebo ne. Na tuto skutečnost, tedy souhrn aspektů vedoucí ke konkrétním investičním rozhodnutím označitelný jako „povaha investora“, se zejména ve strategických a dotačních dokumentech bohužel často zapomíná.

Významným momentem konkrétního ekonomického hodnocení energetického projektu je definice porovnávacího, tedy referenčního případu. Obvykle může být referencí aktuálně využívaný energetických systém s běžnou provozní praxí. Příklad hodnocení investic do systémů kogenerace pro tento případ je uveden například v [7]. V tomto případě musí každá investice vytvářet v OPEX dostatečně velké úspory, aby byla oprávněná. Alternativně existují situace, kdy jsou investice nutné kvůli novým zákonným požadavkům nebo ukončení životnosti zařízení, takové hodnocení je uvedeno například v [8]. Zde vznikají úspory v OPEX pouze za účelem pokrytí nákladového rozdílu mezi základními technologiemi (pro zajištění poptávky po teple) a zařízením KVET. Další možností je výběr té nejlevnější varianty (nejnižší CAPEX) jako reference, která bude také dále popsána a která má obvykle vyšší OPEX.

Výdaje na instalaci a provoz systému pro zabezpečení dodávky tepla nelze v obecném případě považovat za „typickou“ investici. Pokud by investor nahradil dožívající uhelné kotle stejnými, ale novými, vznikly by tak výdaje na nové technologie, ale výrobní a ekonomická výkonnost by zůstala stejná (bez uvažování potenciálního zvýšení účinnosti novějších kotlů). Výše CAPEX se pak neodrazí v žádné významné změně OPEX, což znamená pro takovou investici nekonečnou dobu návratnosti. Samotná technologie tedy nevede k ekonomickému přínosu, ale je nezbytnou podmínkou pro jiné procesy, které jsou samy předpokladem budoucího výnosu. Vytápěcí systémy se nebudují s primárním cílem dosažení zisku, ale pro zajištění vytápění pro výrobní procesy nebo pro administrativní nebo obytné budovy. Výjimku tvoří společnosti, které se zabývají dodávkou energií, a kterým se investice (CAPEX) navrátí v podobě navýšení cen za dodávku energií pro spotřebitele.

III. Případová studie systému vytápění

V této případové studii se uvažuje s prostředím České republiky, kde investor potřebuje nahradit systém vytápění využívající hnědé uhlí jako primární palivo, který je na konci své životnosti. Předpokládejme situaci, kdy obnovení a prodloužení životnosti takového systému není z legislativních důvodů možné. Parametry aktuálního stavu jsou zobrazeny v Tab. 1.

| Instalovaný výkon kW | Roční výroba tepla GJ (MWh) | Roční průměrná účinnost % | Cena paliva EUR / GJ | Roční el. spotřeba MWh | Cena elektřiny* EUR / MWh |

|---|---|---|---|---|---|

| 120 | 1400 (388,9) | 60 | 4,0 | 200 | 120 |

| * Za předpokladu, že vlastní výroba nezmění cenu elektřiny | |||||

V rámci studie byly vybrány čtyři nejpravděpodobněji zvažované možnosti řešení, jejichž detailnější popis a srovnání je uveden v Tab. 2. Energetická bilance a ekonomické parametry investic byly vybrány za účelem získání ilustrativních výsledků. Pro přehlednost a jednoduchost nebere toto srovnání v úvahu specifické provozní parametry technologií ani optimální výběr počtu a kapacity jednotek. Zaměřením této práce není optimalizace technologických možností, ale zdůraznění ekonomického hodnocení energetických systémů z hlediska investorů.

- A1 – kondenzační kotle na zemní plyn

CAPEX 100 EUR / kW, cena zemního plynu 44 EUR / MWh (LHV4), roční průměrná účinnost 95 %. - A2 – jednotka KVET na bázi spalovacího motoru využívající zemní plyn v kombinované výrobě elektřiny a tepla

Tepelný výkon 120 kW, elektrický výkon 70 kW, roční průměrná účinnost 85 %. - B1– kotel na biomasu

Systém zavedený do stávajících prostor uhelných kotlů. Dopravní palivové systémy jsou modernizovány, jednotka má CAPEX 350 EUR / kW, cena biomasy 6,5 EUR / GJ (LHV), tj. 23,4 EUR / MWh. Předpokládá se, že roční provozní účinnost činí 75 % [9], očekává se spotřeba elektřiny jako u stávajícího systému. - B2 – kotle na biomasu s ORC modulem pro výrobu elektřiny

Tepelný výkon 120 kW, elektrický výkon 10 kW, roční průměrná celková účinnost 75 %.

Investor chce ve všech případech používat pouze vlastní prostředky bez úvěru nebo jiných možností financování. Porovnání možností je založeno na metodě diskontovaných peněžních toků (DCF) s časovým úsekem 15 let (předpokládaná životnost technologií) a diskontní sazba5 je pro účely práce volena s ohledem na investorem vnímané riziko a na účel článku 10 %.

(1)

(1)

Pro DCF se používá standardní metodologie založená na rov. (1), kde Ct je čistý peněžní tok (výdaj nebo příjem) v časovém období t (typicky rok). Čistý peněžní tok je rozdílem OPEX nového scénáře a současné nulové situace. Co je počáteční investiční cena, d je diskontní sazba a T je počet časových období.

| Scénář | 0 | A1 | B1 | A2 | B2 | |

|---|---|---|---|---|---|---|

| Palivo | hnědé uhlí | zemní plyn | biomasa | zemní plyn | biomasa | |

| Instalovaný tepelný výkon | kW | 120 | 120 | 120 | 120 | 120 |

| Instalovaný elektrický výkon | kW | 0 | 0 | 0 | 70 | 10 |

| Produkce tepla | MWh/r | 389 | 389 | 389 | 389 | 389 |

| Celková účinnost systému | % | 60 | 95 | 75 | 85 | 75 |

| Spotřeba paliva | MWh/r | 648 | 409 | 519 | 724 | 562 |

| Spotřeba elektřiny | MWh/r | 200 | 194 | 200 | 194 | 200 |

| Čistá výroba elektřiny | MWh/r | 0 | 0 | 0 | 227 | 32 |

| Nákup elektřiny | MWh/r | 200 | 194 | 200 | −33 | 168 |

| Cena paliva | EUR/MWh | 14,4 | 44 | 23,4 | 44 | 23,4 |

| Roční palivové náklady | EUR/r | 9333 | 18012 | 12133 | 31874 | 13144 |

| Servis a údržba | EUR/r | 2000 | 240 | 630 | 1235 | 945 |

| Nákupní cena elektřiny | EUR/MWh | 120 | 120 | 120 | 120 | 120 |

| Náklady na elektřinu | EUR/r | 24000 | 23280 | 24000 | 0 | 20111 |

| Prodejní cena elektřiny | EUR/MWh | 40 | 40 | 40 | 40 | 40 |

| Příjmy z prodeje elektřiny | EUR/r | 0 | 0 | 0 | 1314 | 0 |

| Roční náklady | EUR/r | 35333 | 41531 | 36763 | 31794 | 34201 |

| Náklady vs. scénář 0 | EUR/r | 0 | 6198 | 1430 | −3538 | −1133 |

| CAPEX na kWth | EUR/kWth | 0 | 100 | 350 | 686,3 | 525 |

| CAPEX | EUR | 0 | 12000 | 42000 | 82353 | 63000 |

IV. Výsledky

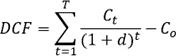

Obr. 1. Nediskontované cash flow uvažovaných scénářů (referenční scénář označen 0)

Z výsledků na obr. 1 pro všechny případy vyplývá, že peněžní tok v prvním roce je ovlivněn zejména investičními náklady (CAPEX). Provozní náklady (OPEX) jsou ve srovnání s referenčním případem nižší nebo vyšší dle nákladů na palivo (a souvisejících nákladů s vybranou technologií). Tento rozdíl je viditelný v dalších letech, kdy lze využít úspory z provozních nákladů (OPEX) pro návratnost investice (CAPEX).

Jednoduchý nediskontovaný peněžní tok (neboli DCF s d = 0) zvažovaných scénářů je za 15leté období uveden na obr. 1., přičemž peněžní tok představuje kumulované výdaje na zajištění požadovaného množství tepla ve srovnání se současným stavem jako referenční hodnotou (řádek Náklady vs. scénář 0). Z důvodu srozumitelnosti jsou hodnoty výdajů kladné a je záměrem udržet je co nejnižší. Křivky začínají úrovni investičních výdajů (CAPEX) – nejnižší jsou pro kotle na zemní plyn A1, druhý nejnižší pro kotle na biomasu B1, nejvyšší pak pro systém KVET A2. Sklon křivek je dán provozními výdaji (OPEX), kde systémy KVET mají tyto výdaje nižší, než je tomu u referenčního případu, protože výroba elektrické energie vytváří úspory.

Z obrázku 1 je zřejmé:

- Varianty na zemní plyn A1 a A2 jsou podstatně rozdílné v investičních i provozních výdajích. Mezi kumulativními náklady na tyto možnosti existuje rozdíl 7 let. Při 15letém porovnávacím období je A2 výrazně lepší.

- Možnost B1 má vyšší investiční výdaje než A1, ale výrazně nižší provozní výdaje (OPEX) s průsečíkem kolem 6,5 roku. S 15letou dobou monitorování se zdá, že možnost B1 je vhodnější.

- Možnost B2 má vyšší investiční výdaje než B1, ale přináší úspory provozních výdajů (OPEX) prostřednictvím výroby elektřiny s průsečíkem 8 let. S 15letou dobou hodnocení se zdá, že možnost B2 je vhodnější.

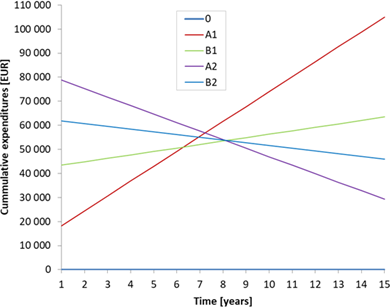

Možnosti A2 a B2 mají příznivý vývoj provozních výdajů (OPEX), nicméně pouze za předpokladu, že se cena paliv nezvýší a cena elektřiny nepoklesne (respektive rozhoduje poměr ceny elektřiny k ceně paliva), což je pro investora v uvažovaném časovém horizontu problematicky předvídatelné. Situace se zahrnutou diskontní sazbou ve výši 10 % (tj. s časovou hodnotou peněz a rizikem) je znázorněna na obr. 2. Vyhodnocení výsledků se podstatně liší od nediskontovaného případu, když scénáře B1, A2 a B2 skončí téměř na stejných hodnotách a scénář A1 pouze s mírně vyšší hodnotou kumulovaných diskontovaných nákladů na zajištění tepla pro zvolenou dobu porovnání.

Obr. 2. Diskontované cash flow uvažovaných scénářů (referenční scénář označen 0)

Diagram na obr. 2 může zřejmě posloužit jako jisté teoretické zdůvodnění, proč investoři obvykle nevolí řešení s kombinovanou výrobou elektřiny a tepla (viz například porovnání pro zemní plyn A1 = kotle, A2 = kogenerační jednotka), ačkoliv je při porovnání nediskontovaných peněžních toků kogenerační jednotka významně ekonomicky efektivnějším řešením z pohledu celkových nákladů na zajištění energií pro dobu porovnání (obr. 1). Po aplikaci diskontní míry jsou si totiž výsledky variant A1 i A2 velmi podobné (obr. 2). Z poradenské praxe vyplývá, že v řadě případů, kdy dochází k investicím do systému zajištění tepla, nepřistupují investoři k podrobnějším ekonomickým analýzám a využívají při rozhodování více svou intuici. Lze pak zřejmě prohlásit, že tak investoři pracují s jakousi implicitní, „intuitivní“ diskontní mírou. Investor pak bez bližší ekonomické analýzy prohlásí, že investice do KVET je pro něj z pohledu okamžitých vysokých CAPEX a nemožnosti dlouhodobě odhadovat OPEX riziková, a proto ji nerealizuje. Z prezentovaných důvodů tak zřejmě není jednoduše možné v reálných podmínkách rozlišit „lepší“ možnost a investor pravděpodobně upřednostní variantu s nižšími investičními výdaji (CAPEX), tedy A1. V této souvislosti je třeba připomenout, že při volbě nižší diskontní míry bude oproti výsledkům prezentovaným na obr. 2 varianta A2 výhodnější než varianta A1.

Další modelová situace odráží případ, kdy současný stav (scénář 0) již nemůže pokračovat (legislativa nebo riziko kritické poruchy) a nějaká investice je nutná. Zde je referenční scénář s nejnižšími investičními výdaji (CAPEX) a nejvyššími provozními výdaji (OPEX), což je případ scénáře A1. Výsledky této situace jsou uvedeny v Tab. 3., kde je ukázáno, že všechny další alternativy dosahují návratnosti dodatečných investic díky nižším provozním výdajům (OPEX). Nejdříve tomu je u B1, která má nejnižší doplňující investici, zatímco A2 má opět nejlepší cash-flow (Roční náklady oproti A1) během provozu.

| Scénář | A1 | B1 | A2 | B2 | |

|---|---|---|---|---|---|

| Investice | EUR | 12 000 | 42 000 | 82 353 | 63 000 |

| Navýšení inv. oproti A1 | EUR | 30 000 | 70 353 | 51 000 | |

| Roční náklady proti A1 | EUR/r | −4 768 | −9 737 | −7 331 | |

| Návratnost navýšení investičních nákladů | r | 6,3 | 7,2 | 7,0 | |

Investor může zvolit variantu A1 také ještě z dalších důvodů. Tím prvním je uvažované hledisko inflace, které je sice částečně zohledněno v diskontní sazbě, ale její míra a tedy příslušné zohlednění je při více než 5leté návratnosti velmi diskutabilní. Dalším důvodem může být argument tzv. daňového štítu. Byť jsou náklady OPEX vyšší, může si je investor v účetnictví celé promítnout do nákladů (na rozdíl od CAPEX, které vstupují pouze postupně ve výši odpisů). Tím investor posílí stranu svých disponibilních prostředků, navíc s nižší daňovou povinností.

Všechny návratnosti dodatečných investic jsou nad 6 let. Pokud tedy investor použije svá vlastní aktiva a zvažuje rizika (všechny scénáře srovnatelné jako na obr. 2), pravděpodobně zvolí nejnižší investiční výdaje (CAPEX) – variantu A1, bez ohledu na nejvyšší OPEX. Objevují se však i investoři uvažující zcela jiným způsobem. Investor například zvažuje variantu A2 oproti referenčnímu scénáři A1, tedy navýšení investice o 70 353 EUR s roční provozní úsporou oproti A1 9 737 EUR. Uvažuje tak, že vynaložení extra nákladů mu generuje provozní úspory, které vnímá jako výnosy. Výnosy jsou pak z jeho pohledu „zhodnocením peněz“ na úrovni 9 737 / 70 353 = 13,84 %. Tuto hodnotu následně porovná s jinými jemu dostupnými variantami využití kapitálu a dospívá k názoru, že investicí dojde k navýšení vlastních jím přímo kontrolovatelných a ovlivnitelných aktiv a minimalizuje se riziko ztráty v jiných investičních příležitostech (akciové, finanční a jiné trhy). Takový investor si tedy vybere variantu A2.

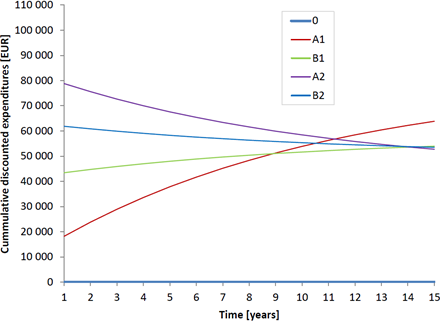

Obr 3. Cash flow uvažovaných případů (referenční 0) s nulovou diskontní sazbou pro biomasu

Nakonec uvažujme situaci, kdy investor disponuje dostupnými zdroji biomasy za dostupnou cenu nebo vyrábí materiály, které lze použít jako palivo (dřevní odpad apod.). Existuje tedy otázka volby diskontní sazby a ceny biomasy. Situace předpokládá, že cena biomasy zůstane stejná jako tržní cena (mohla by být alternativně prodána na trhu), ale je zde nižší riziko plynoucí z budoucích změn v ceně biomasy. To se odráží v nulové diskontní sazbě pro možnosti biomasy B1 a B2, zatímco A1 a A2 mají kvůli nemožnosti odstranit riziko změn cen zemního plynu nadále 10% diskontní sazbu. Ekonomická výkonnost pro tuto situaci je na obr. 3. Určitým paradoxem je, že nulová diskontní sazba znamená vyšší výdaje na paliva a scénář B1 skončí za dobu hodnocení jako téměř identický s možností A1. Existuje však výrazné zlepšení ekonomiky varianty B2, která se ukáže jako celkově nejvhodnější volba. Bude opět záviset na povaze investora, jakým způsobem bude ekonomické parametry variant interpretovat.

V. Závěr

V článku bylo ukázáno ekonomické porovnání čtyř variant investic do modernizace modelového energetického systému využívajícího hnědé uhlí. Jako varianty byly uvažovány A1 – kotel na zemní plyn, B1 – kotel na biomasu, A2 – kogenerační jednotka na zemní plyn a B2 kogenerační systém na biomasu. Bylo ukázáno, že typické srovnání založené na diskontovaných peněžních tocích nemusí být samo o sobě přímým podkladem pro rozhodování investora. Při určité volbě diskontní míry, která může být investorem zvažována pouze intuitivně, nevolí investoři nákladnější investice do kogeneračních systémů, protože diskontované ekonomické hodnocení zvažovaných variant ukazuje v době porovnání na porovnatelné výsledky. V takovém případě investor obvykle volí variantu s nejnižšími investičními náklady (CAPEX), tj. kotle na zemní plyn.

Tato případová studie tak ukazuje, proč investoři často neinvestují do kogeneračních jednotek na zemní plyn, i když návratnost dodatečných investic oproti kondenzačním kotlům je kolem 6 let. Důvod je v riziku spojeném s výrazně většími investicemi oproti „jednoduchým“ kotlům. Investice do systémů využívajících biomasu jsou spíše otázkou dostupnosti biomasy nebo úsilí o využití stávajících zdrojů biomasy, než otázkou ekonomiky. Je-li biomasa investorovi k dispozici a může tak volit nízkou diskontní míru pro tuto variantu, kogenerace z biomasy se stane nejvhodnější možností. I v tomto případě bude investor zvažovat, zda jsou dodatečné investice do takové technologie oprávněné. Na druhou stranu bylo ukázáno, že poněkud jiný akcent pohledu investora na vlastní prostředky může naopak vést k instalaci nákladnějšího systému v případech, kdy alternativy použití vlastních prostředků vykazují významně vyšší riziko a nižší výnos, než investice do kontrolovatelných aktiv v podobě kogeneračního zařízení.

Prezentovaná modelová studie odpovídá situaci v České republice, lze ji ale jednoduše zobecnit do dalších regionů s podobnými cenami paliv, respektive s obdobnými poměry cen paliv a cen elektřiny. Dočasné změny v efektivitě investic mohou být vyvolány pobídkami a dotacemi. Zásadní změny situace v budoucnu však mohou vyplývat i z nastavení právních požadavků na využití energie, nebo z atraktivnějších ekonomických parametrů KVET systémů.

Zdroje

- M. Pehnt et al., Micro Cogeneration: Towards Decentalized Energy Systems. Berlin/Heidelberg: Springer-Verlag, 2006.

- S. Murugan and B. Horák, “A review of micro combined heat and power systems for residential applications,” Renew. Sustain. Energy Rev., vol. 64, pp. 144–162, Oct. 2016.

- H. I. Onovwiona and V. I. Ugursal, “Residential cogeneration systems: review of the current technology,” Renew. Sustain. Energy Rev., vol. 10, no. 5, pp. 389–431, Oct. 2006.

- S. Martinez, G. Michaux, P. Salagnac, and J.-L. Bouvier, “Micro-combined heat and power systems (micro-CHP) based on renewable energy sources,” Energy Convers. Manag., vol. 154, pp. 262–285, Dec. 2017.

- P. Capaldi, “A high efficiency 20 kWe microcogeneration unit based on a turbocharged automotive gas engine,” Appl. Therm. Eng., vol. 109, pp. 803–808, Oct. 2016.

- J. F. Rist, M. F. Dias, M. Palman, D. Zelazo, and B. Cukurel, “Economic dispatch of a single micro-gas turbine under CHP operation,” Appl. Energy, vol. 200, pp. 1–18, Aug. 2017.

- Q. Wu, H. Ren, and W. Gao, “Economic Assessment of Micro-CHP System for Residential Application in Shanghai, China,” Energy Procedia, vol. 88, pp. 732–737, Jun. 2016.

- V. Novotny and J. Mascuch, “Model malého rodinného domu s mikrokogenerační jednotkou [Model of Small Family House with Micro Cogeneration Unit],” Vytapeni, Vetrani, Instal., vol. 25, no. 1, pp. 252–257, 2016.

Poděkování

Tento článek vznikl za finanční podpory MŠMT v rámci programu NPU I č. LO1605 – Univerzitní centrum energeticky efektivních budov – Fáze udržitelnosti.

Poznámky

1 Diskontování je přepočet budoucích peněžních toků na současnou hodnotu peněz. ... Zpět

2 CAPEX = Capital Expenditure = kapitálové výdaje ... Zpět

3 OPEX = Operational Expenditure = provozní výdaje ... Zpět

4 LHV – Lower heating value (výhřevnost) ... Zpět

5 Diskontní sazba zahrnuje časovou hodnotu peněz spolu s rizikem. ... Zpět

How can be investor's decision so much different from technical-economical optimalization and usual discounted cash flow assessment?